Perspectiva: Visión en el largo plazo frente al corto plazo

El tiempo es un elemento fundamental para los inversores/ahorradores. No es lo mismo comprar y vender de forma rápida, siguiendo una estrategia de corto plazo, que dejar tu inversión madure, apostando por el largo plazo.

Pero ¿qué estrategia es mejor? Si bien no existe una respuesta única debido a que encontramos, en el supermercado financiero, una gran variedad de productos.

Por ello, entender el entorno económico, de lo que está sucediendo en cada momento es FUNDAMENTAL.

Estamos obligados con la mejor empresa del mundo (tú) disponer de una base financiera.

Con total seguridad nos ayudara a que nuestras finanzas sean más saludables y podamos dormir tranquilos.

Visión global

Esta grafica nos ayuda a entender que “siempre” seguiremos expuestos a las turbulencias mundiales(entorno económico)y, cada vez más, porque el mundo en el que vivimos está completamente conectado.

*El aleteo de la mariposa (de Rusia) llega hasta el pueblo más pequeño en España.

Sin embargo, mi querido lector, antes de pensar en dejar de invertir/ahorrar o de fijarse en rentabilidades actuales …antes de todo eso …es comprender que está sucediendo en el mundo.

Un mundo en el que la acción de alguien o algo, en alguna parte de este maravilloso mundo en el que vivimos, nos afecta a todos nosotros.

“El tiempo pasa, y la experiencia es un “grado” muy importante a valorar”

Permíteme que te coloque una pregunta tras analizar la gráfica;

¿ La seguridad sobre un activo financiero la encontramos en invertir a largo plazo?

La respuesta es : SI

Después 16 escenarios diferentes desde 1930 hasta 2020 la economía ha seguido creciendo.

¿Qué producto financiero se ve beneficiado con la subida de tipos de interés?

Una manera sencilla de entender lo que sucede es conocer que, cuando unos suben otros bajan.

*Este es el caso de la renta fija frente a la renta variable.

De nuevo mi querido lector, permíteme que siga con la misma frase de siempre:

“ El producto perfecto no existe, pero si la estrategia adecuada”

Tener un pensamiento de vender las posiciones por las circunstancias que acontecen en cualquier momento de nuestro ciclo( capital que estamos ahorrando) y colocarlo en el corto plazo, puede convertirse en algo irracional para el ahorrador provocando, en ocasiones, las llamadas “perdidas”

* Te recomiendo ver grafica de arriba otra vez

Invirtiendo a largo plazo, casi “nunca” perderemos capital

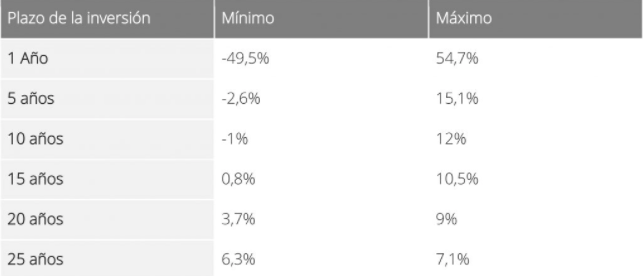

El largo plazo corre a favor de los inversores/ahorradores. De hecho, históricamente, en periodos largos prácticamente ningún inversor ha dejado de ganar respecto a su inversión/ahorro inicial.

¿Sabías qué?

Ningún inversor habría perdido dinero en bolsa estadounidense durante periodos de al menos 20 años, ni siquiera invirtiendo en el punto más alto previo a cualquier crisis.

En el periodo que va desde 1989 hasta 2019, la diferencia entre la r mínima y máxima se va estrechando conforme el inversor permanece en bolsa. *Bloomberg.

Un mejor tratamiento fiscal para tus inversiones/ahorros

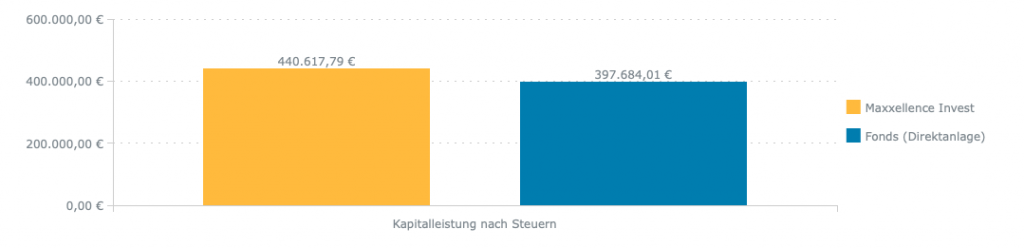

A largo plazo, y escogiendo estratégicamente los productos en los que inviertes, podrás beneficiarte de beneficios fiscales. En concreto, podrás beneficiarte de la ventaja fiscal reduciéndola al máximo. Una diferencia de 43.000€. Solo se liquida al final. Llamado como: Impuestos diferidos.

¿Sabías que?

Esta es una diferencia importante con respecto a la inversión a corto plazo, ya que en todas las operaciones que realices de compra y venta de valores, tendrás que tributar por ellas cuando obtengas plusvalías.

*Sin el añadido que no vamos a perder los mejores momentos del mercado.

¿Por qué?

Mi querido lector, porque el mercado en ocasiones es IRRACIONAL y no va a tocar a la puerta de casa diciendo: oye, es hora de comprar.

Y, en ese caso, nos vamos a perder los mejores días del mercado. Debido a que todo lo baja vuelve a subir( y no sabemos cuándo)

Invierte a largo plazo con el apoyo de tu asesor financiero

Con el apoyo de tu asesor financiero, puedes establecer una correcta hoja de ruta y aprovechar todos los beneficios con estrategia racional. Te ayudara en evitar los sesgos de comportamiento irracional(financieramente hablando).

Si aun no dispones de acompañante, estaré encantado de estar aquí para ti.

Santiago Canovas Educación Financiera